1. Tổng quan

Mục đích: Bài viết giúp Quý khách nắm tổng quan quy định và hướng dẫn kê khai hóa đơn điều chỉnh, hóa đơn thay thế khi phát hiện hóa đơn bán ra bị sai sót, đảm bảo tuân thủ đúng quy định pháp luật và xử lý chính xác trên phần mềm.

Nội dung bài viết gồm:

- Quy định pháp lý về kê khai hóa đơn điều chỉnh/thay thế

- Thời điểm và nguyên tắc kê khai hóa đơn điều chỉnh/thay thế

- Hướng dẫn xử lý trên phần mềm theo từng trường hợp

Phạm vi áp dụng: Kế toán, quản trị viên, người lập tờ khai thuế GTGT

Khảo sát: sau khi đọc và thực hiện theo tài liệu, Anh/Chị vui lòng cho MISA biết có xử lý được vấn đề theo tài liệu này không, qua khảo sát nhanh Tại đây

2. Căn cứ nghiệp vụ

Căn cứ Khoản 13 Điều 1 Nghị định 70/2025/NĐ-CP sửa đổi bổ sung Điều 19 NĐ123/2020/NĐ-CP về hóa đơn điện tử:

Theo Khoản 1 điểm b: Trường hợp có sai: mã số thuế; sai về số tiền ghi trên hóa đơn, sai về thuế suất, tiền thuế hoặc hàng hóa ghi trên hóa đơn không đúng quy cách, chất lượng thì có thể lựa chọn điều chỉnh hoặc thay thế hóa đơn điện tử

Theo khoản 5. Áp dụng hóa đơn điều chỉnh, thay thế

d) Hóa đơn điều chỉnh, hóa đơn thay thế đối với trường hợp quy định tại điểm b khoản 1 Điều này thì người bán, người mua khai bổ sung vào kỳ phát sinh hóa đơn bị điều chỉnh, bị thay thế;

đ) Hóa đơn điều chỉnh đối với trường hợp quy định tại khoản 4 Điều này thì người bán kê khai vào kỳ phát sinh hóa đơn điều chỉnh, người mua kê khai vào kỳ nhận được hóa đơn điều chỉnh.”

Căn cứ vào Khoản 1, Điều 47 Luật quản lý thuế 38/2019/QH14 đã được sửa đổi bổ sung tại khoản 6 của Luật số 56/2024/QH15 và Khoản 4 điều 7 Nghị định 126/2020/NĐ-CP:

- Quy định người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế nếu phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót nhưng chưa hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

- Hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế trong thời hạn quy định kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót; nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra

Như vậy:

Khi đơn vị cung cấp hàng hóa dịch vụ, thời điểm xuất hóa đơn đơn vị đồng thời phát sinh nghĩa vụ thuế GTGT và phải lập tờ khai thuế GTGT

Khi đơn vị đã lập hóa đơn điều chỉnh/thay thế cho hóa đơn phát hiện có sai sót, việc này làm thay đổi nghĩa vụ thuế GTGT đã kê khai trước đó. Vì vậy, đơn vị phải lập tờ khai thuế GTGT bổ sung cho tháng/quý có hóa đơn bị sai sót (Không phải là lập tờ khai vào tháng phát sinh hóa đơn thay thế/điều chỉnh).

Nếu hóa đơn điều chỉnh/thay thế và hóa đơn bị điều chỉnh/bị thay thế (HĐ gốc) phát sinh tại 2 kỳ khác nhau (khác tháng/quý kê khai) thì NNT cần kê hóa đơn thay thế/điều chỉnh trên tờ khai bổ sung của kỳ phát sinh hóa đơn bị điều chỉnh/bị thay thế.

Ví dụ: Hóa đơn số HĐ01 ngày 15/11, số tiền 10 triệu. Sau đó ngày 05/12, kế toán phát hiện HĐ01 có sai sót. Kế toán lập hóa đơn thay thế HĐ02 – Số tiền 12 triệu. Khi lập tờ khai thuế, kế toán kê dữ liệu trên tờ khai thuế GTGT đối với từng hóa đơn như sau:

-

- Hóa đơn gốc số HĐ01 – Số tiền 10 triệu: Kê lên bảng kê thuế GTGT tháng 11.

- Hóa đơn thay thế số HĐ02 – Số tiền 12 triệu: Kê trên tờ khai bổ sung thuế GTGT tháng 11.

Cũng trường hợp này, nếu doanh nghiệp kê khai thuế GTGT theo quý thì kế toán vẫn kê lên cả HĐ01 và HĐ02 trên Tờ khai lần đầu quý 4.

3. Các hướng dẫn xử lý trên phần mềm

Từ ví dụ: Ngày 31/05, phát sinh hóa đơn gốc số HĐ81 và HĐ82 – Cùng số tiền 11 triệu (gồm VAT 10%). Đến ngày 05/06, kế toán phát hiện HĐ81 và HĐ82 sai sót. Kế toán lập hóa đơn thay thế HĐ83 cho HĐ81 – Số tiền đúng 16.5 triệu (gồm VAT 10%). Đồng thời, lập hóa đơn điều chỉnh HĐ88 cho HĐ82 do sai đơn giá – Điều chỉnh tăng 5.5 triệu.

Khi kế toán kê khai thuế GTGT sẽ xảy ra 2 trường hợp:

- Đã lập tờ khai lần đầu, sau đó mới phát hiện hóa đơn có sai sót. (Nộp tờ khai thuế tháng 5 trước ngày phát hiện HĐ sai sót – Trước ngày 05/06).

- Chưa nộp tờ khai thuế lần đầu, phát hiện hóa đơn có sai sót. (Nộp tờ khai thuế tháng 5 sau ngày phát hiện HĐ sai sót – Sau ngày 05/06).

Căn cứ vào thông tin tham khảo mà MISA thu thập được từ hướng dẫn xử lý của 1 số chi cục Thuế đối với 2 trường hợp trên, người dùng có thể kê khai hóa đơn điều chỉnh/thay thế và hóa đơn bị điều chỉnh/bị thay thế (HĐ gốc) khác kỳ (tháng/quý kê khai) như sau:

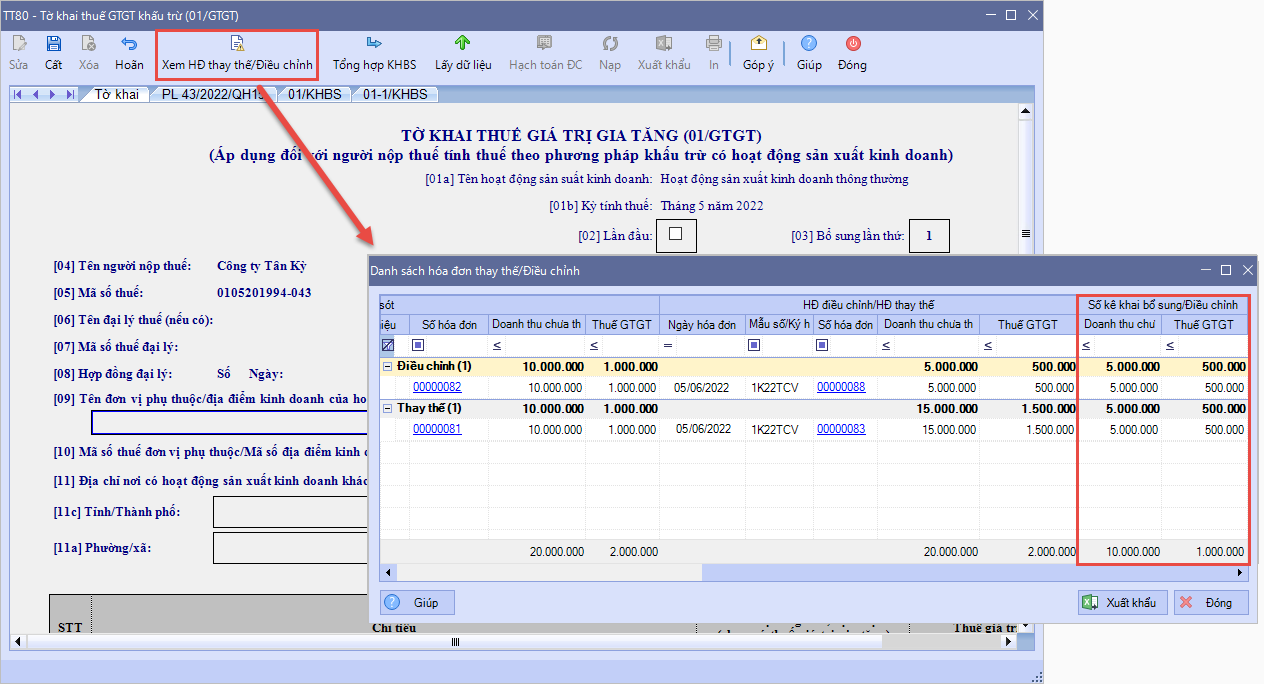

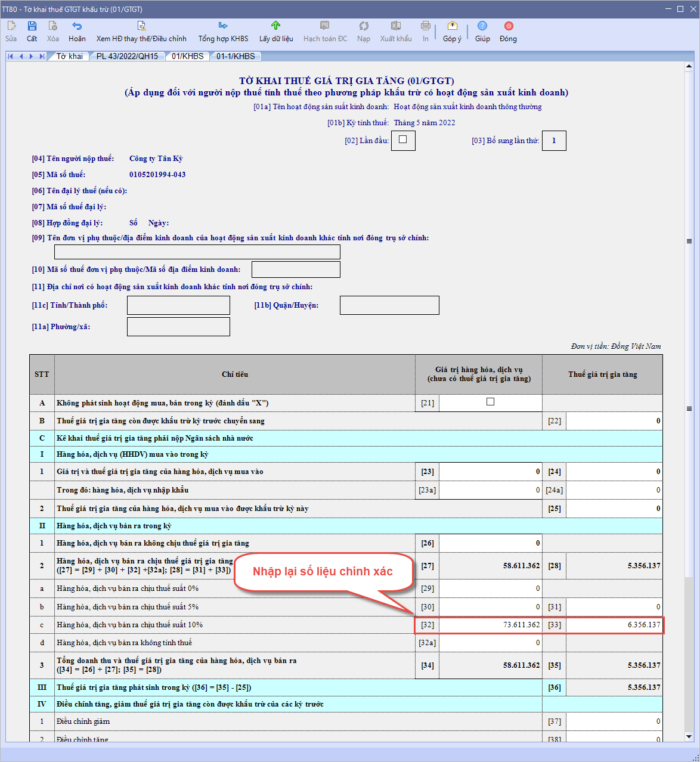

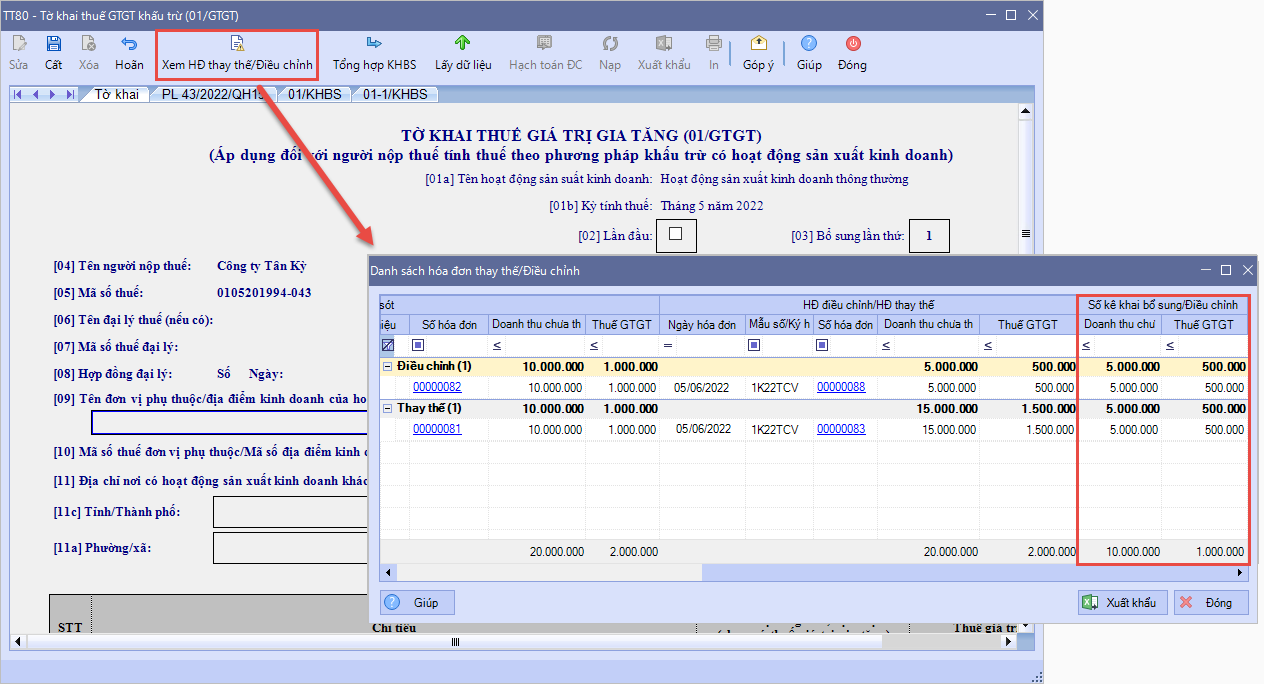

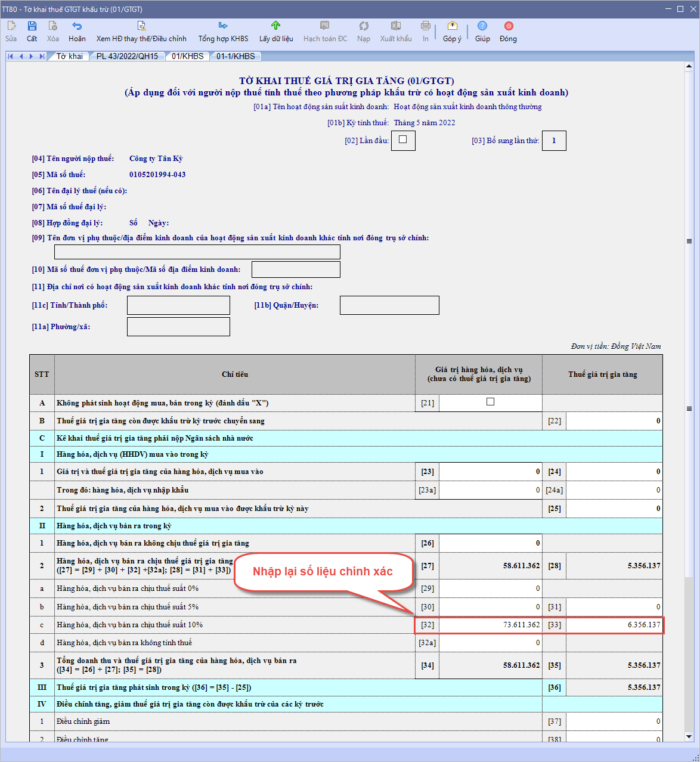

Trường hợp 1: ĐÃ NỘP tờ khai lần đầu, sau đó mới phát hiện hóa đơn có sai sótTrong trường hợp này, người dùng kê Hóa đơn điều chỉnh/thay thế lên Tờ khai bổ sung của kỳ phát sinh Hóa đơn bị điều chỉnh/Hóa đơn bị thay thế. Bước 1: Trên giao diện lập tờ khai bổ sung, người dùng nhấn Xem HĐ điều chỉnh/thay thế để xem nhanh số liệu cần kê khai bổ sung/điều chỉnh trên chỉ tiêu [32], [33] liên quan.

Bước 2: Từ đó, điều chỉnh lại các chỉ tiêu trên tờ khai cho chính xác.

|

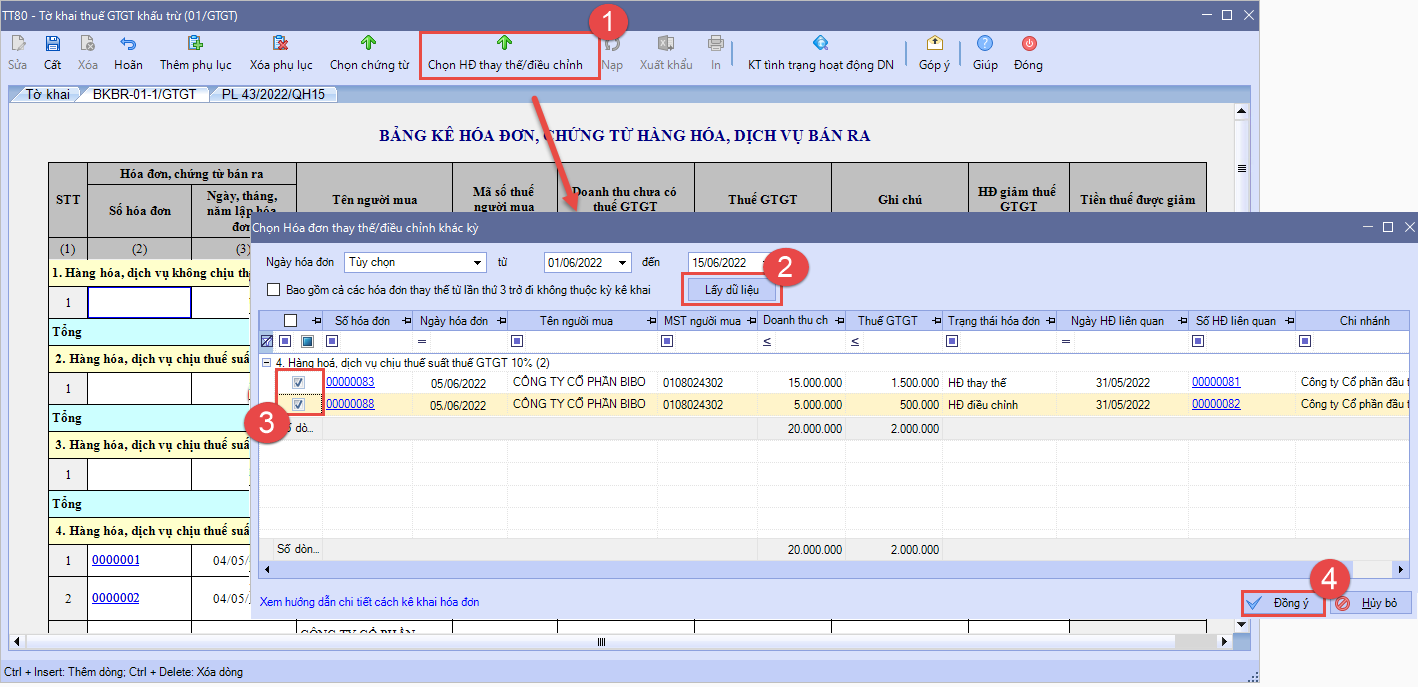

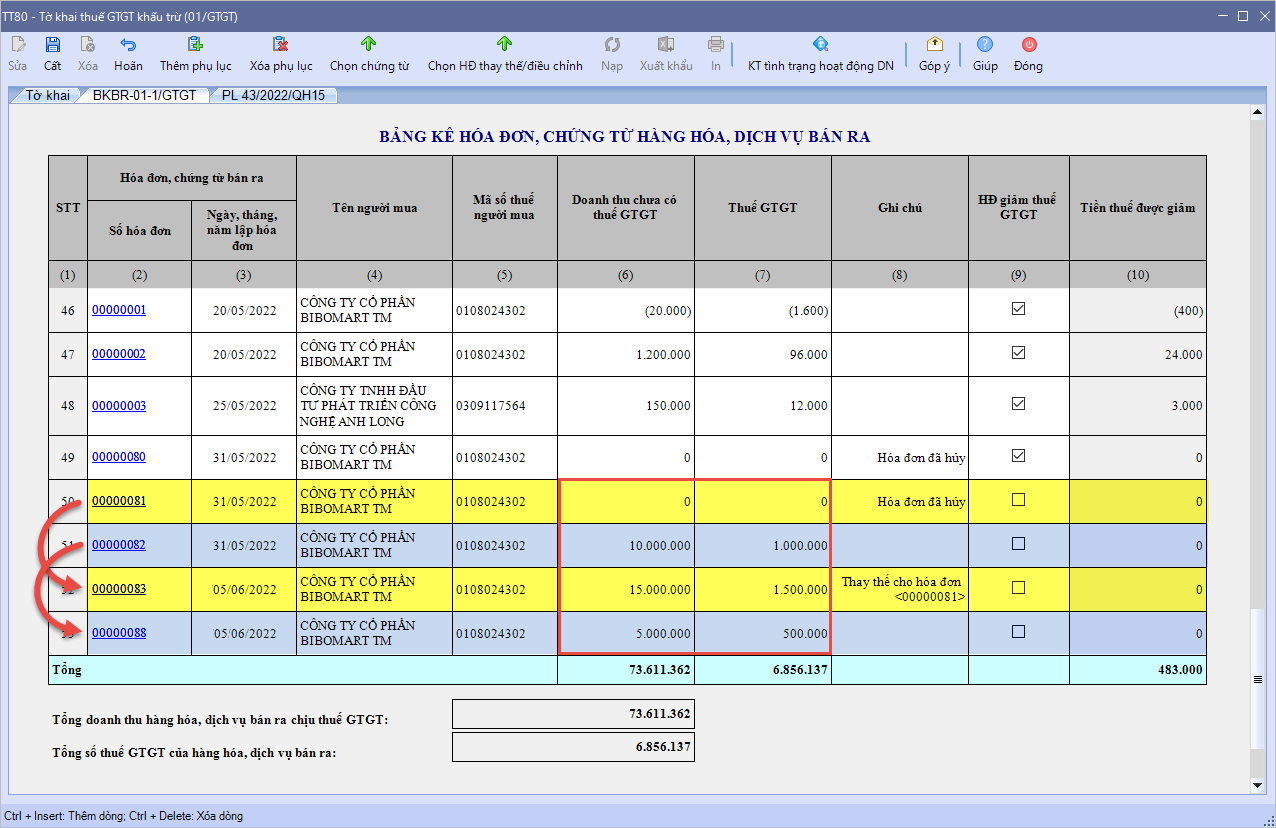

Trường hợp 2: CHƯA NỘP tờ khai lần đầu, phát hiện hóa đơn có sai sótTrong trường hợp này, người dùng có thể tham khảo 1 trong 2 cách xử lý mà MISA đưa ra như sau: Lưu ý: MISA khuyến nghị khách hàng trước khi lập Tờ khai thuế GTGT và gửi tới CQT cần xác nhận lại kỹ thông tin, thống nhất cách xử lý số liệu trên tờ khai với Cơ quan thuế quản lý trực tiếp. Cách 1: Kê khai đồng thời cả Hóa đơn sai sót và Hóa đơn thay thế/điều chỉnh lên tờ khai lần đầuTừ MISA SME 2022 – R19, chương trình cho phép chọn hóa đơn thay thế/điều chỉnh phát sinh khác kỳ với HĐ sai sót (phát sinh trước ngày lập tờ khai lần đầu) lên Tờ khai thuế GTGT lần đầu của kỳ phát sinh hóa đơn sai sót. Lưu ý: Chỉ áp dụng đối với mẫu tờ khai thuế GTGT theo Thông tư 80/2021/TT-BTC. Cụ thể, khi phát hiện hóa đơn sai sót và đã lập Hóa đơn thay thế/điều chỉnh trước kỳ hạn lập Tờ khai thuế GTGT, người dùng có thể kê khai luôn Hóa đơn điều chỉnh/thay thế lên tờ khai lần đầu của kỳ phát sinh hóa đơn sai sót. Cùng ví dụ trên: Ngày 31/05, phát sinh hóa đơn gốc số HĐ81 và HĐ82 – Cùng số tiền 11 triệu (gồm VAT 10%). Đến ngày 05/06, kế toán phát hiện HĐ81 và HĐ82 sai sót. Kế toán lập hóa đơn thay thế HĐ83 cho HĐ81 – Số tiền đúng 16.5 triệu (gồm VAT 10%). Đồng thời, lập hóa đơn điều chỉnh HĐ88 cho HĐ82 do sai đơn giá – Điều chỉnh tăng 5.5 triệu. Ngày 10/06, kế toán lập tờ khai thuế GTGT lần đầu – Kỳ khai thuế tháng 5. Cách xử lý số liệu trên bảng kê HHDV bán ra như sau:

Cách thực hiện trên phần mềm: Bước 1: Khi lập tờ khai thuế GTGT lần đầu, trên giao diện bảng kê hóa đơn HHDV bán ra, nhấn Chọn HĐ thay thế/điều chỉnh. Bước 2: Chọn phạm vi tìm kiếm hóa đơn. Nhấn Lấy dữ liệu. Bước 3: Tích chọn các hóa đơn thay thế/điều chỉnh cần lấy lên tờ khai và nhấn Đồng ý

Cách 2: Kê hóa đơn sai sót (HĐ gốc) lên tờ khai lần đầu, kê hóa đơn thay thế/điều chỉnh vào tờ khai bổ sungCùng ví dụ trên: Ngày 31/05, phát sinh hóa đơn gốc số HĐ81 và HĐ82 – Cùng số tiền 11 triệu (gồm VAT 10%). Đến ngày 05/06, kế toán phát hiện HĐ81 và HĐ82 sai sót. Kế toán lập hóa đơn thay thế HĐ83 cho HĐ81 – Số tiền đúng 16.5 triệu (gồm VAT 10%). Đồng thời, lập hóa đơn điều chỉnh HĐ88 cho HĐ82 do sai đơn giá – Điều chỉnh tăng 5.5 triệu. Ngày 10/06, kế toán lập tờ khai thuế GTGT kỳ tháng 5: Kê hóa đơn sai sót (HĐ gốc) lên tờ khai lần đầu, kê hóa đơn thay thế/điều chỉnh vào tờ khai bổ sung. Cách xử lý số liệu trên bảng kê thuế GTGT lần đầu và Tờ khai bổ sung kỳ tháng 5 như sau:

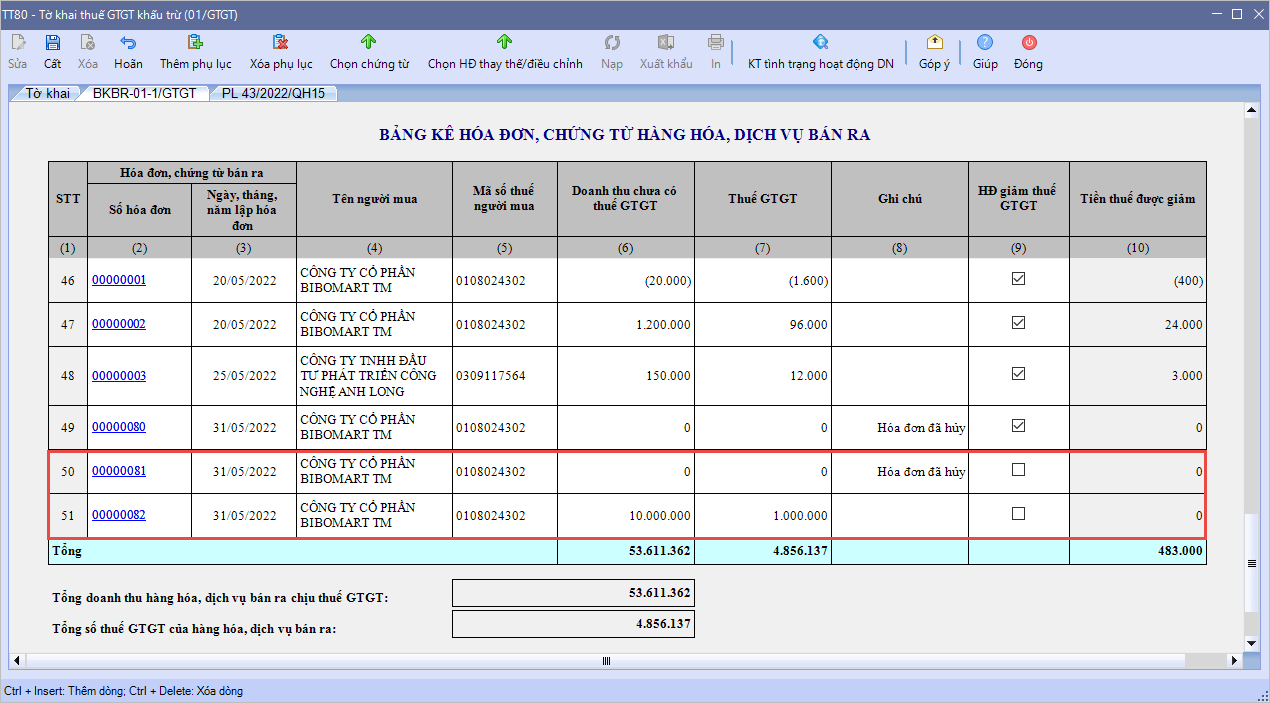

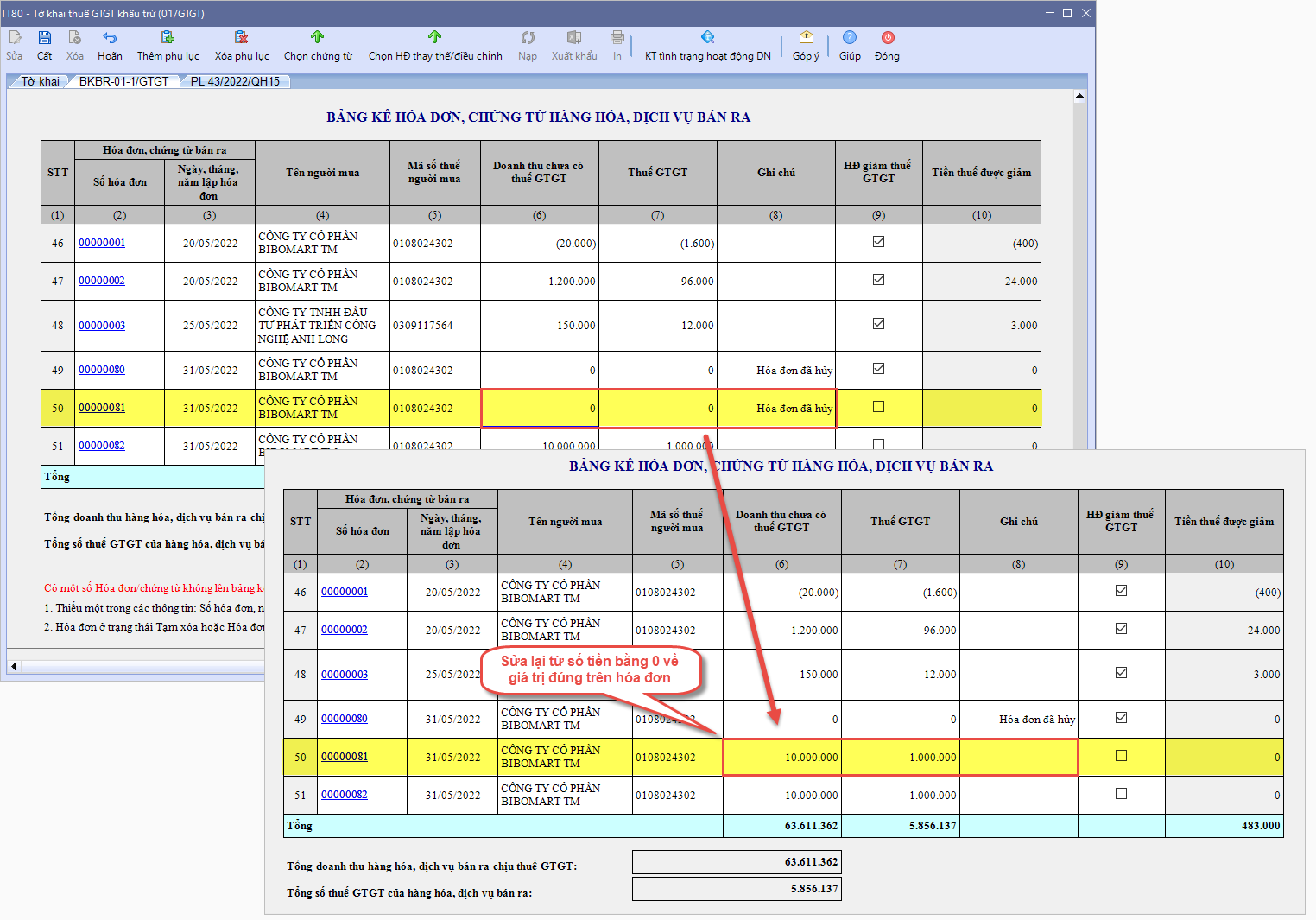

Cách thực hiện trên phần mềm: Bước 1: Kê hóa đơn gốc (HĐ có sai sót) lên bảng kê bán ra của tờ khai thuế GTGT lần đầu

Bước 2: Người dùng cần nhập tay lại đúng số tiền trên HĐ đối với hóa đơn sai sót (HĐ bị thay thế) và Xóa hóa đơn thay thế và điều chỉnh trên bảng kê bán ra ở tờ khai lần đầu trong trường hợp hóa đơn thay thế, điều chỉnh phát hành cùng kỳ với hóa đơn gốc

Bước 3: Lập tờ khai bổ sung và trên giao diện lập tờ khai bổ sung, người dùng nhấn Xem HĐ điều chỉnh/thay thế để xem nhanh số liệu cần kê khai bổ sung/điều chỉnh trên chỉ tiêu [32], [33] liên quan.

Bước 4: Từ đó, điều chỉnh lại các chỉ tiêu trên tờ khai cho chính xác.

|

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/