Xem phim hướng dẫn

Tải phim hướng dẫn:Tại đây(Xem hướng dẫn tải phim)

1. Tổng quan

Mục đích: Bài viết hướng dẫn cách ghi nhận và nộp các loại thuế phát sinh từ hàng nhập khẩu theo từng tờ khai hải quan như thuế nhập khẩu, thuế TTĐB, thuế chống bán phá giá, thuế bảo vệ môi trường và thuế GTGT.

Nội dung bài viết: giúp kế toán quản lý chi tiết từng tờ khai, đảm bảo kê khai và hạch toán thuế chính xác, phục vụ đối chiếu với cơ quan hải quan đúng quy định.

Phạm vi áp dụng: Dành cho doanh nghiệp phát sinh nghĩa vụ thuế khi nhập khẩu hàng hóa.

2. Định khoản

2.1. Trường hợp nguyên vật liệu , hàng hóa nhập khẩu về dùng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT tính theo phương pháp khấu trừ

Nợ TK 152, 156, 611… Nguyên vật liệu , hàng hóa (Giá có thuế nhập khẩu)

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Đồng thời phản ánh thuế GTGT hàng nhập khẩu phải nộp được khấu trừ

Nợ TK 133 Thuế GTGT được khấu trừ

Có TK 3331 Thuế GTGT phải nộp (33312 – Thuế GTGT hàng nhập khẩu)

2.2. Trường hợp nguyên vật liệu, hàng hóa nhập khẩu về dùng cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT tính theo phương pháp trực tiếp, hoặc dùng để sản xuất, kinh doanh hàng hóa, dịch vụ không thuộc đối tượng chịu thuế GTGT

Nợ TK 152, 156 Nguyên vật liệu, hàng hóa (Giá có thuế nhập khẩu và thuế GTGT hàng nhập khẩu)

Có TK 111, 112, 331

Có TK 3333 Thuế xuất, nhập khẩu (chi tiết thuế nhập khẩu)

Có TK 3331 Thuế GTGT phải nộp (33312)

2.3. Nếu nguyên vật liệu, hàng hóa nhập khẩu phải chịu thuế tiêu thụ đặc biệt thì số thuế TTĐB phải nộp được phản ánh vào giá gốc nguyên vật liệu, hàng hóa nhập khẩu

Nợ TK 152, 156 Nguyên vật liệu, hàng hóa (giá có thuế TTĐB hàng nhập khẩu)

Có TK 331 Phải trả người bán

Có TK 3332 Thuế tiêu thụ đặc biệt

3. Các bước thực hiện

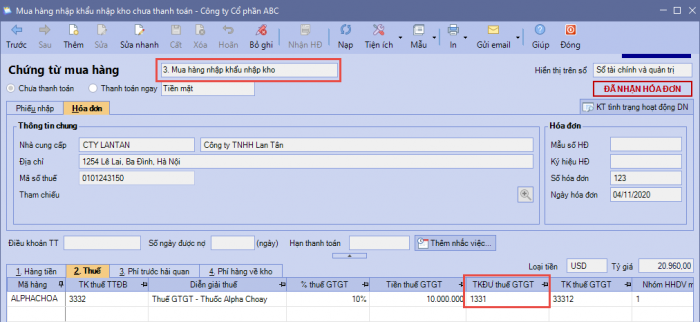

Nghiệp vụ “Nộp thuế GTGT hàng nhập khẩu bằng tiền mặt” chỉ thực hiện được khi trên phần mềm đã phát sinh các chứng từ mua hàng nhập khẩu chưa nộp thuế GTGT đối với hàng nhập khẩu. Nghiệp vụ này được thực hiện trên phần mềm như sau:

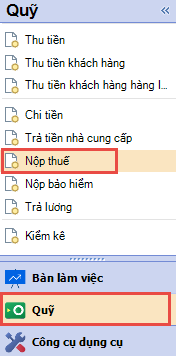

Bước 1: Vào phân hệ Quỹ, chọn Nộp thuế (hoặc vào tab Thu, chi tiền, nhấn Thêm\Nộp thuế).

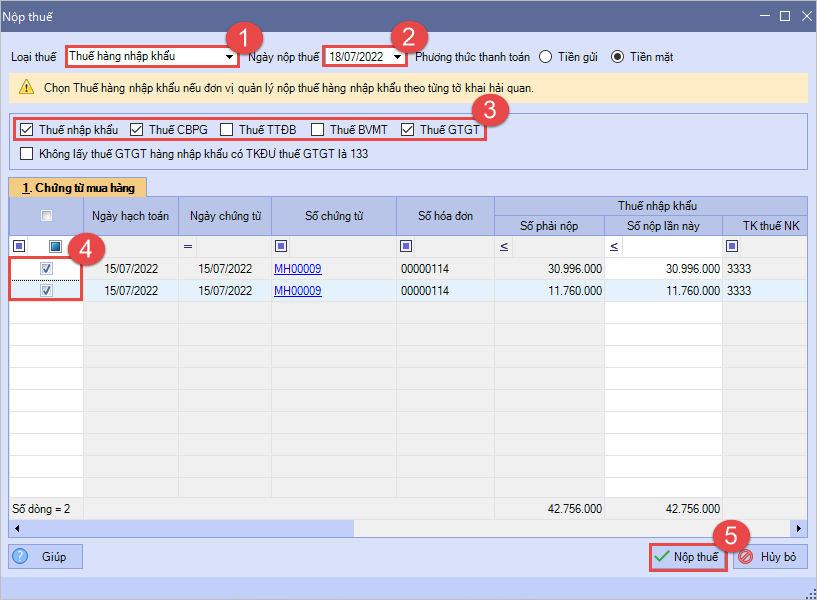

Bước 2: Tại mục Loại thuế: chọn Thuế hàng nhập khẩu.

- Khai báo ngày thực hiện nộp thuế. Chương trình sẽ lấy lên danh sách các chứng từ mua hàng nhập khẩu còn số thuế phải nộp tính đến ngày nộp thuế.

- Tích chọn loại thuế muốn nộp theo từng lần nhập khẩu

- Tích chọn chứng từ mua hàng nhập khẩu cần nộp thuế

Lưu ý: Nếu tích chọn Không lấy thuế GTGT hàng nhập khẩu có tài khoản đối ứng thuế giá trị gia tăng là 133, chương trình sẽ không lấy lên số thuế GTGT có hạch toán tài khoản đối ứng thuế giá trị gia tăng là 133 trên chứng từ mua hàng nhập khẩu

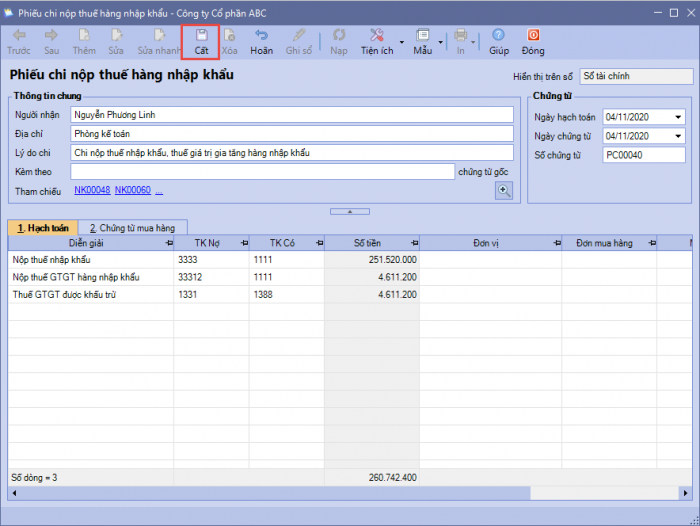

Bước 3: Nhấn Nộp thuế => phần mềm tự động sinh ra chứng từ Phiếu chi nộp thuế GTGT hàng nhập khẩu.

Bước 4: Kiểm tra chứng từ và bổ sung các thông tin còn thiếu trên chứng từ, sau đó nhấn Cất.

Bước 5: Chọn chức năng In trên thanh công cụ, sau đó chọn mẫu phiếu chi cần in.

4. Lưu ý

- Trường hợp Thủ quỹ có tham gia sử dụng phần mềm, sau khi phiếu chi nộp thuế GTGT hàng nhập khẩu được lập, chương trình sẽ tự động sinh ra phiếu chi trên tab Đề nghị thu, chi của Thủ quỹ. Thủ quỹ sẽ thực hiện ghi sổ phiếu chi vào sổ quỹ.

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/