1.Biểu hiện

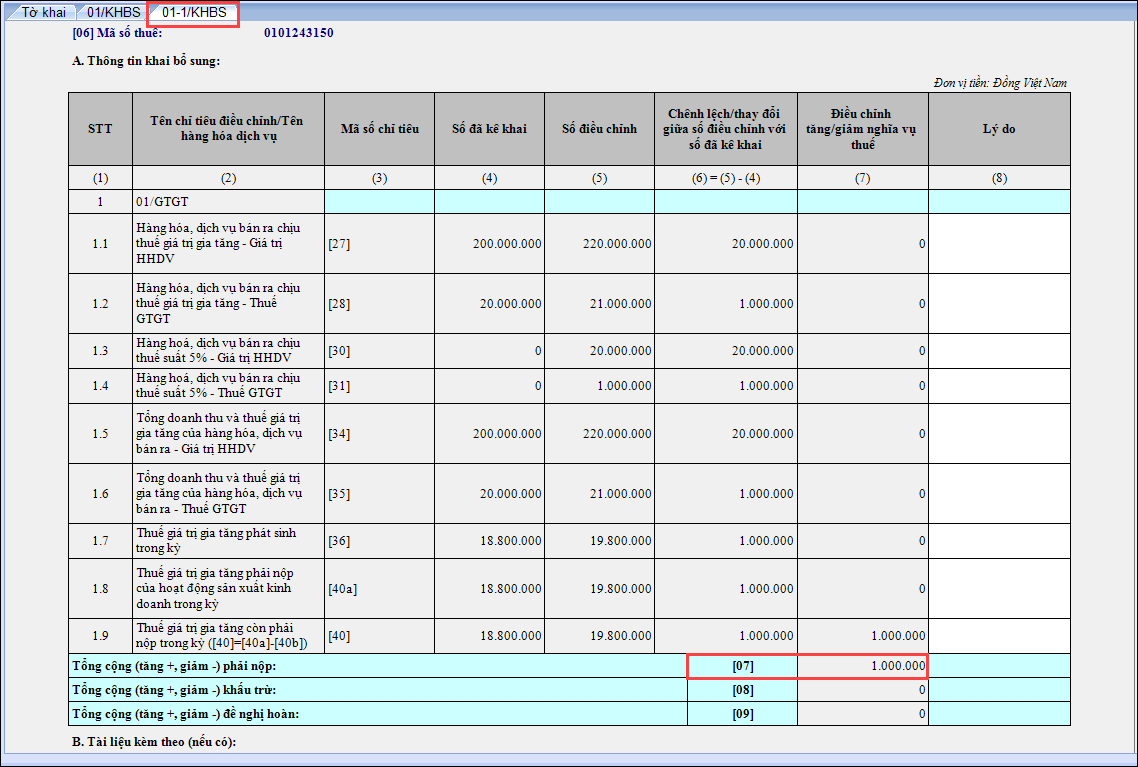

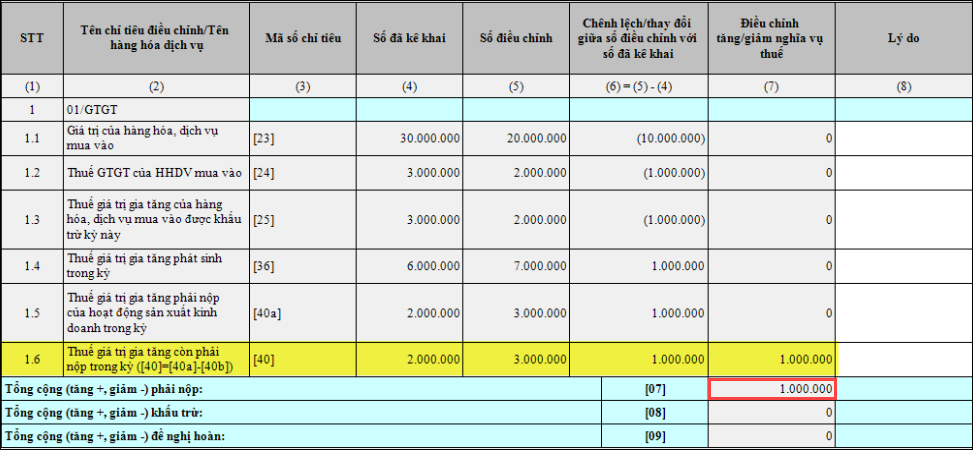

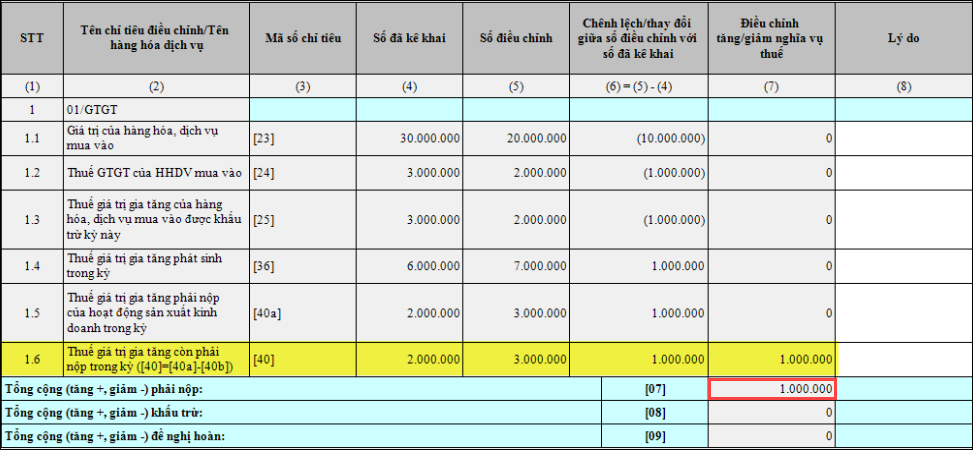

Tờ khai thuế GTGT lần đầu có phát sinh số thuế phải nộp (Chỉ tiêu 40).

Khi lập tờ khai bổ sung thuế GTGT, Bản giải trình bổ sung (01-1/KHBS) chỉ tiêu Tổng cộng (tăng +, giảm -) phải nộp [07] > 0 (tăng số thuế phải nộp)

2. Nguyên nhân và Giải pháp

Trường hợp 1: Tăng số tiền thuế bán ra (do kê khai thiếu, kê khai sai hóa đơn đầu ra)

Nguyên nhân: Do tờ khai lần đầu kê khai thiếu hóa đơn bán ra hoặc kê khai sai số tiền thuế bán ra. Kế toán xác định số tiền thuế phải nộp chưa đúng dẫn đến nộp thiếu tiền thuế.

Giải pháp:

- Sau khi làm tờ khai bổ sung, nếu hóa đơn gốc (bị kê khai thiếu/sai) đã có hạch toán đầy đủ vào TK Có 33311 thì không phải hạch toán điều chỉnh thêm.

- Hạch toán tiền phạt chậm nộp thuế trên phân hệ Tổng hợp\chứng từ Nghiệp vụ khác: Nợ 811/Có 3339

- Hạch toán nộp tiền thuế và tiền phạt chậm nộp vào phân hệ Ngân hàng\Nộp thuế:

– Hạch toán nộp thuế GTGT: Nợ 33311/Có 112

– Hạch toán nộp phạt chậm nộp: Nợ 3339/Có 112 - Không cần xử lý trên tờ khai GTGT kỳ hiện tại.

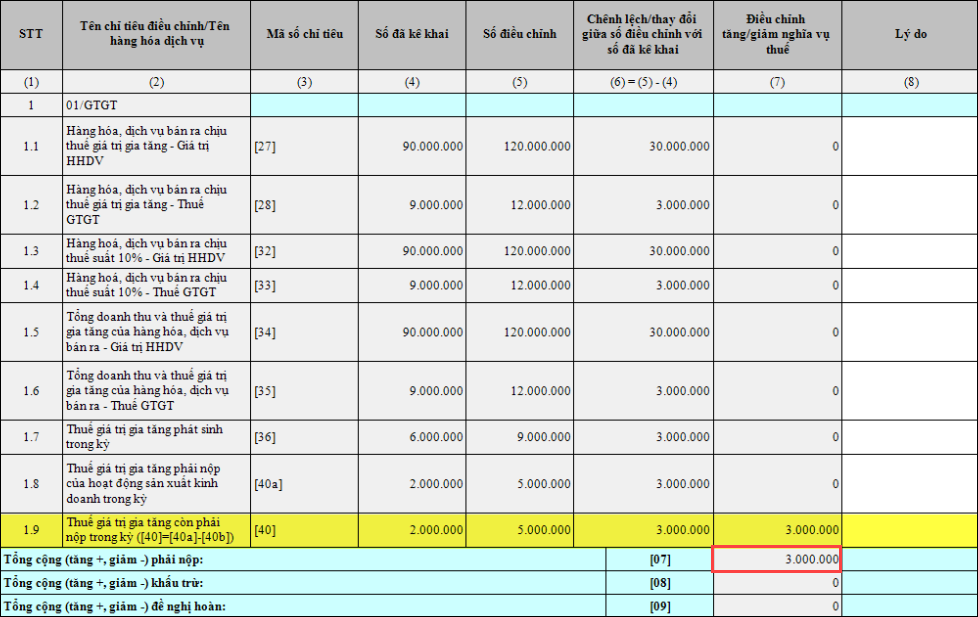

Trường hợp 2: Tăng số tiền thuế bán ra (do xuất hóa đơn đầu ra điều chỉnh tăng)

Nguyên nhân: Tờ khai lần đầu đã nộp, sau đó phát hiện hóa đơn đầu ra bị sai sót, kế toán thực hiện xuất hóa đơn điều chỉnh tăng giá trị, làm tăng số thuế phải nộp.

Giải pháp:

- Tại kỳ phát hiện sai sót (thời điểm xuất hóa đơn điều chỉnh) hạch toán hóa đơn điều chỉnh TK Có 33311. Xem hướng dẫn hạch toán tại đây

- Hạch toán tiền phạt chậm nộp thuế trên phân hệ Tổng hợp\chứng từ Nghiệp vụ khác: Nợ 811/Có 3339

- Hạch toán nộp tiền thuế và tiền phạt chậm nộp vào phân hệ Ngân hàng\Nộp thuế:

– Hạch toán nộp thuế GTGT: Nợ 33311/Có 112

– Hạch toán nộp phạt chậm nộp: Nợ 3339/Có 112 - Không cần xử lý trên tờ khai GTGT kỳ hiện tại.

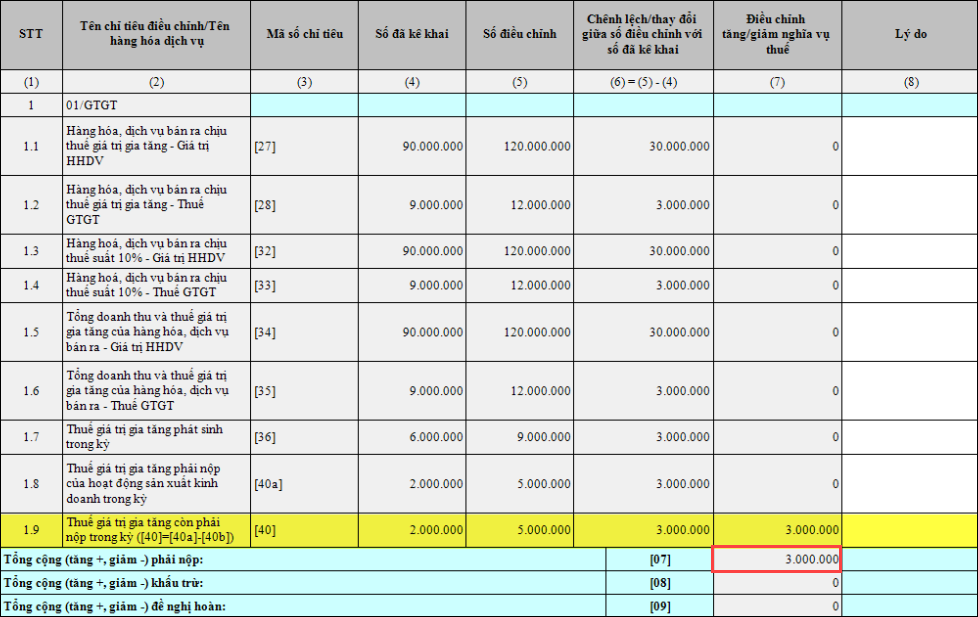

Trường hợp 3: Giảm số thuế đầu vào được khấu trừ (do nhận hóa đơn thay thế đầu vào)

Nguyên nhân: Tờ khai lần đầu đã nộp, đã khấu trừ hết số dư TK 1331. Sau đó nhận được hóa đơn thay thế đầu vào của kỳ trước. Kế toán xác định loại số tiền hóa đơn đầu vào (gốc) ra khỏi tờ khai bổ sung và kê khai hóa đơn thay thế vào tờ khai của kỳ hiện tại. Dẫn đến tăng tiền thuế phải nộp bổ sung.

Giải pháp:

1. Hóa đơn đầu vào (gốc) giữ nguyên giá trị hạch toán.

2. Sau khi làm tờ khai bổ sung, không nhấn vào Hạch toán ĐC.

3. Hạch toán Giảm toàn bộ giá trị hóa đơn gốc bị sai tại thời điểm điều chỉnh.

Nợ 331/ Có TK 156 (hoặc TK khác)

Nợ 331/Có 1331

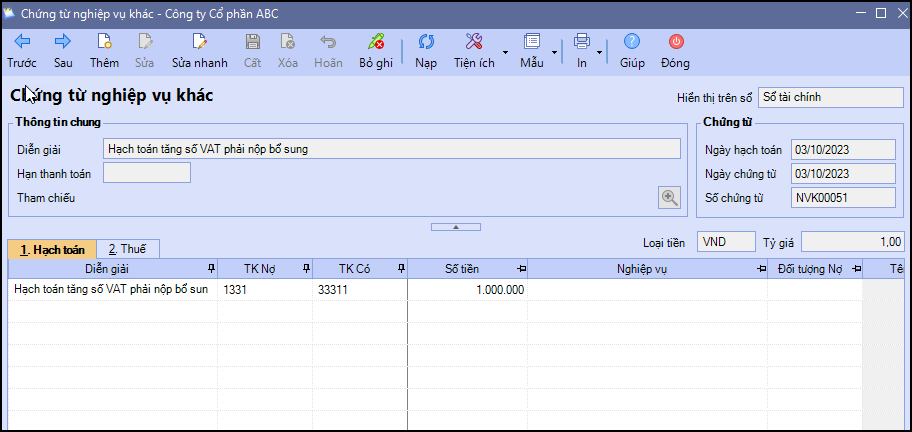

4. Vào Tổng hợp\Chứng từ Nghiệp vụ khác hạch toán Nợ 1331/Có 33311: Số thuế cần phải nộp bổ sung tại thời điểm điều chỉnh

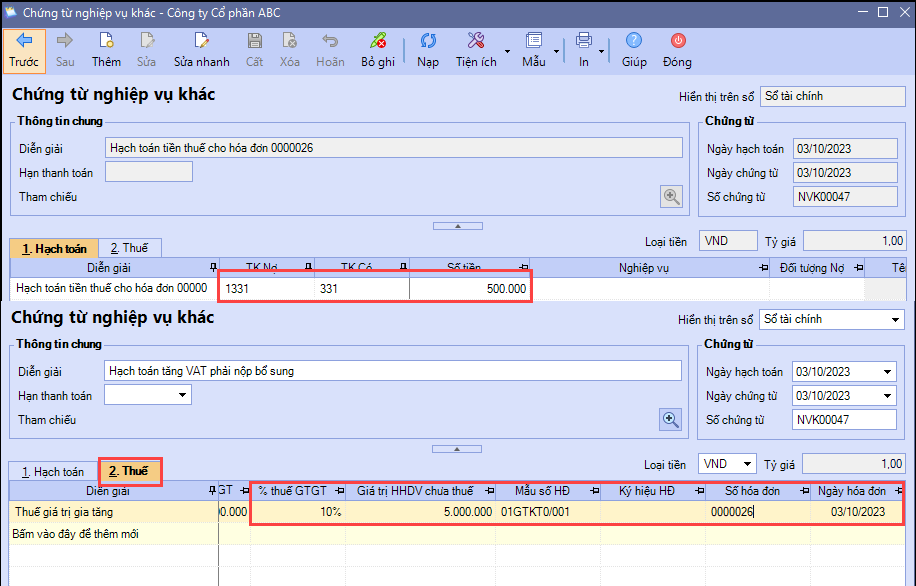

5. Vào Hạch toán tăng giá trị và tiền thuế hóa đơn thay thế. Nợ 1331, 156…\Có 331: giá trị hàng hóa/dịch vụ và số thuế GTGT của hóa đơn thay thế (kê khai thông tin số hóa đơn, ngày hóa đơn, % thuế, tiền thuế bên tab 2.Thuế để lên tờ khai hiện tại) tại thời điểm điều chỉnh.

6. Hạch toán tiền phạt chậm nộp thuế trên phân hệ Tổng hợp\chứng từ Nghiệp vụ khác: Nợ 811/Có 3339

7. Hạch toán nộp tiền thuế và tiền phạt chậm nộp vào phân hệ Ngân hàng\Nộp thuế:

– Hạch toán nộp thuế GTGT: Nợ 33311/Có 112

– Hạch toán nộp phạt chậm nộp: Nợ 3339/Có 112

8. Không cần xử lý trên tờ khai GTGT kỳ hiện tại.

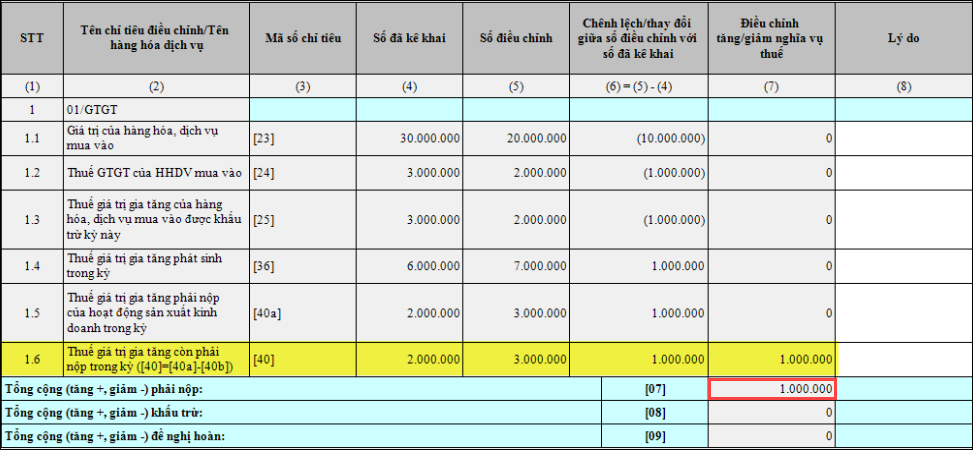

Trường hợp 4: Giảm số thuế đầu vào được khấu trừ (do kê sai số tiền hóa đơn đầu vào)

Nguyên nhân: Do tờ khai lần đầu kê khai thiếu kê khai sai số tiền thuế đầu vào. Kế toán xác định số tiền thuế được khấu trừ chưa đúng dẫn đến nộp thiếu tiền thuế.

Giải pháp:

- Sau khi làm tờ khai bổ sung, không nhấn vào Hạch toán ĐC.

- Bút toán khấu trừ tại kỳ kê khai lần đầu vẫn giữ nguyên số tiền thuế đầu vào trên tờ khai.

- Tình huống này tại thời điểm tờ khai lần đầu sẽ có số dư Có trên TK 1331.

– Trường hợp 1: Nếu bạn chấp nhận số dư TK 1331 để giải trình sau này thì bạn không cần hạch toán thêm. Tại thời điểm lập tờ khai bổ sung bạn hạch toán Nợ 1331/Có 3331: số tiền thuế phải nộp thêm tại thời điểm lập tờ khai bổ sung.

– Trường hợp 2: Để TK 1331 không số dư bị âm cuối tháng/quý, bạn định khoản giảm bút toán khấu trừ dư (do kê khai dư thuế đầu vào) vào phân hệ Tổng hợp\chứng từ Nghiệp vụ khác hạch toán : Nợ 1331/Có 1388 tại thời điểm tờ khai lần đầu.

Vào Tổng hợp\Nghiệp vụ khác hạch toán Nợ 1388/Có 33311: Số thuế phải nộp thêm bổ sung (số thuế VAT đầu vào kê dư) tại thời điểm lập tờ khai bổ sung. - Hạch toán tiền phạt chậm nộp thuế trên phân hệ Tổng hợp\chứng từ Nghiệp vụ khác: Nợ 811/Có 3339

- Hạch toán nộp tiền thuế và tiền phạt chậm nộp vào phân hệ Ngân hàng\Nộp thuế:

– Hạch toán nộp thuế GTGT: Nợ 33311/Có 112

– Hạch toán nộp phạt chậm nộp: Nợ 3339/Có 112 - Không cần xử lý trên tờ khai GTGT kỳ hiện tại.

Trường hợp 5: Giảm số thuế đầu vào khấu trừ (do loại hóa đơn đầu vào không đủ điều kiện khấu trừ)

Nguyên nhân: Do tờ khai lần đầu kê khai, sau đó kế toán phát hiện kê khai hóa đơn đầu vào không đủ điều kiện khấu trừ nên cần loại số tiền trên hóa đơn đầu vào ra khỏi tờ khai, dẫn đến tăng số thuế GTGT phải nộp.

Giải pháp:

- Sau khi làm tờ khai bổ sung, không nhấn vào Hạch toán ĐC.

- Vào Tổng hợp\Nghiệp vụ khác hạch toán thuế cần phải nộp thêm (do bị loại đầu vào) là Nợ 811/Có 33311 (trường hợp nếu muốn đưa tiền thuế GTGT bị loại vào chi phí khác)

- Hạch toán tiền phạt chậm nộp thuế trên phân hệ Tổng hợp\chứng từ Nghiệp vụ khác: Nợ 811/Có 3339

- Hạch toán nộp tiền thuế và tiền phạt chậm nộp vào phân hệ Ngân hàng\Nộp thuế:

– Hạch toán nộp thuế GTGT: Nợ 33311/Có 112

– Hạch toán nộp phạt chậm nộp: Nợ 3339/Có 112 - Không cần xử lý trên tờ khai GTGT kỳ hiện tại.

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/